隨著技術熱潮漸歇,人形機器人行業開始步入商業落地的關鍵階段。根據追風交易台的最新研究顯示,2025年下半年,人形機器人產業將從技術驅動向關注實際商業落地轉型,訂單的獲取與實際應用成為推動市場動態的核心因素。

市場對技術預期已趨於飽和。報告指出,經歷2025年第一季度約37%的強勁增長後,由於部分重要集成商下調交付目標且缺乏突破性技術創新,行業在3至7月期間出現約6%的回調。

目前投資者最關心的問題是:誰能率先實現訂單落地並驗證商業價值?大摩預計,隨著政府持續支持,2025年下半年中國人形機器人訂單數量將快速增長,同時核心技術也會迎來新突破。

市場動態變化:從技術熱潮到商業價值驗證

2025年第一季度,人形機器人相關股價迎來一波強勁回調,中國相關股票自1月初至3月底上漲約37%,明顯跑贏MSCI中國指數。這一市場表現主要由以下因素推動:

科技巨頭積極進場:華為、英偉達、谷歌、Meta等科技企業加碼人形機器人領域投資,增強市場對行業前景的信心。

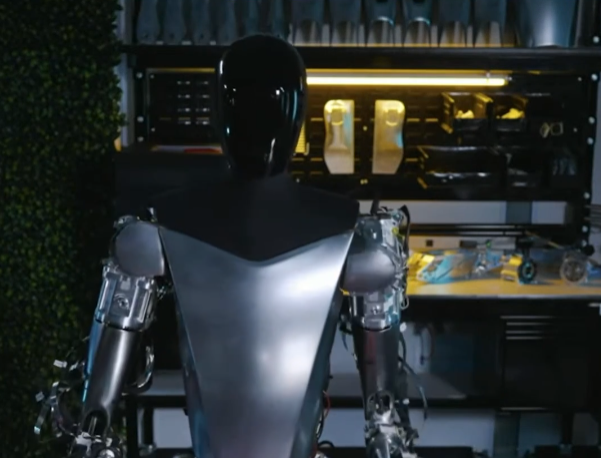

企業設定高目標:特斯拉CEO馬斯克計劃2025年生產5,000至10,000台Optimus機器人,Figure AI宣稱四年內將交付10萬台。中國的愛智機器人、優必選也分別計劃2025年交付數百至數千台產品。

技術突破持續:多家公司發布視覺-語言-行為(VLA)模型,顯示機器人智能水平顯著提升。

政策支持力度加大:如宇樹科技的H1機器人亮相央視春晚,政策報告首次提出“具身智能”概念,彰顯國家扶持態度。

然而,3月至7月間,隨著市場聚焦於實際商業落地情況,相關股票出現回調。主要原因包括:

企業下調2025年的生產目標,如特斯拉將Optimus目標由「5,000-10,000台」調整為「數千台」。

技術突破尚需時間,目前機器人仍主要用於結構化場景。

市場開始更注重實際商業價值的驗證,投資策略轉向具體訂單和落地情況。

商業落地成為2025下半年核心聚焦

大摩認為,下游採購進度將成為下半年市場焦點。近期已出現多起大型商業訂單,例如:

愛智機器人與宇樹科技獲得中國移動總價1.24億元人民幣的合約,分別獲得7,800萬元和4,600萬元訂單。

優必選獲得9,100萬元人民幣訂單,將從9月起交付,主要用於裝載及卸貨任務。

大多數集成商設定2025年交付數百至數千台的目標,儘管存在挑戰,但愛智計劃交付6,500台,特斯拉數千台,優必選1,100至1,300台。這些訂單落地狀況將成為衡量商業推進的關鍵指標。

隨著任務數據累積和智能優化,人形機器人將逐步擴展至更多應用場景,包括商業服務、餐飲及接待等。部門流程也將加速,尤其針對不同工作場景中執行相應工作的人形機器人,隨著模型的擴大和訓練數據的積累,將形成良性循環。

技術創新推動行業升級

報告指出,2025年下半年還有多項重要技術值得關注:

特斯拉Optimus Gen 3:馬斯克在社交媒體表示,Optimus 3具備媲美靈巧人類的大幅靈活性,設計上可能重新評估。

Figure 03:Figure AI完成下一代機器人Figure 03設計,目標打造經濟實惠且適合大規模生產的版本。

宇樹科技新款低成本人形機器人:輪廓顯示出具備26個自由度,最高價格約9,000美元(約65,000港元)。

硬件方面,主要進展聚焦於:

旋轉執行器:測試及採用無線減速裝置、PEEK材料實現減重。

線性執行器:通過組合粗加工、冷軋及精密研磨的製造技術提升效率。

視覺-語言-行為模型創新:VTLA架構(視覺-觸覺-語言-行為模型)或其它多模塊為技術突破帶來全新可能。

未來數月的重點事件包括:

特斯拉2025年第二季度財報電話會議(7月23日)。

世界人工智能大會(7月26-28日)。

世界機器人大會(8月8-12日)。

特斯拉Optimus Gen 3的模型及生產更新。

科技巨頭(如Mag 7、華為、小米)的人形機器人動態。

人形機器人初創公司IPO動向。

大摩已更新中國人形機器人產業鏈名單,包括45家上市公司,涵蓋無鉛電腦(3家)、機身組件(31家)及集成商(11家)。隨著行業進入下半場競拼,誰能率先實現訂單落地與商業價值驗證,將成為決定市場走勢的關鍵因素。投資者應密切關注主要企業的商業進展與技術創新。

展望與投資建議

行業從技術熱潮轉向商業價值落地,將推動產業結構升級和經濟轉型。人形機器人的產業發展不僅是未來產業的前沿,更是科技競爭及經濟轉型的新引擎。投資者在布局時應聚焦於具備實現訂單轉化能力的企業,以及領先技術的研發和應用者。

參考資料:追風交易台研究報告、摩根士丹利全球研究、前瞻研究院、北 京具身智能相關企業公告及行業數據彙整

市場重要性與影響評估: 高影響 — 人形機器人產業正進入商業落地關鍵期,2025年下半年訂單轉化與實際商業價值驗證將成為市場焦點,涉及多家科技巨頭及中國本土龍頭企業,產業結構及經濟轉型具深遠影響。

影響範圍: 地區性(中國及香港為核心市場,全球科技與製造業鏈受關注)

影響時長: 中長期(3-12個月至12個月以上,產業轉型與技術突破持續推動)

市場敏感度: 部分已被市場預期(科技巨頭積極佈局),但商業落地速度與訂單轉化仍被低估,存在技術與生產目標達成的挑戰。

投資策略:

- 短線(0-3個月):關注中國及香港科技股反彈機會,尤其是與人形機器人供應鏈相關的硬件製造商及零組件供應商,如UBTECH Robotics(港股9880.HK)、Unitree Robotics等,利用市場對2025年訂單公布的預期波動。

- 中線(3-12個月):投資於具備量產能力和商業落地驗證的龍頭企業,如Tesla(NASDAQ:TSLA)Optimus機器人計劃,及Figure AI等新興企業,隨著訂單轉化帶來的收入增長預期,相關ETF可考慮科技創新主題ETF(例如ARKQ)。

- 長線(12個月以上):布局人形機器人及智能自動化產業鏈的結構性成長趨勢,聚焦人工智能、機器人硬件、視覺語言行為模型(VLA)等技術領先企業,並關注中國政策支持下的本土產業生態系統發展,推薦持有MSCI China ETF(如2801.HK)以捕捉中國科技轉型紅利。

風險:

- 技術突破與量產挑戰:Tesla Optimus及其他企業面臨技術瓶頸與產能限制,可能導致目標訂單與交付延遲,影響股價表現。

- 市場競爭激烈:多家科技巨頭與新創公司投入巨資,競爭加劇可能壓縮利潤空間及市場份額。

- 政策與監管風險:雖然中國政府積極支持,但政策變動及國際貿易摩擦仍可能影響供應鏈及市場擴張。

- 市場估值波動:目前部分相關股票估值偏高,若商業落地不及預期,可能引發調整。

其他觀點:

- 部分分析師認為,現階段人形機器人仍處於技術驗證與小規模應用階段,真正大規模商用仍需時間,投資者應謹慎評估技術成熟度。

- 亦有觀點指出,隨著人工智能與機器人融合加深,未來人形機器人將成為製造業及服務業不可或缺的勞動力補充,長期成長潛力巨大。

- 市場短期內可能因技術和交付風險出現波動,但中長期結構性趨勢明確,建議採取分階段投資策略。